چگونه با شناخت ریسک و بازده، استراتژی سرمایهگذاری خود را بهبود دهیم؟

- دستهبندی

- 1403/09/13

فهرست مطالب

در دنیای مالی و سرمایهگذاری، دو مفهوم کلیدی وجود دارد که همواره در کنار یکدیگر مطرح میشوند: ریسک و بازده. ریسک به معنای احتمال عدم تحقق نتایج مورد انتظار است؛ به عبارت دیگر، ریسک نشاندهنده عدم قطعیت در سودآوری یک سرمایهگذاری میباشد. در حالی که بازده به مقدار سودی که سرمایهگذار از سرمایهگذاری خود بهدست میآورد، اشاره دارد. در این راستا، درک رابطه بین ریسک و بازده میتواند به سرمایهگذاران کمک کند تا تصمیمات بهتری در مورد نحوه تخصیص منابع خود بگیرند.

برخی از سرمایهگذاران ممکن است تمایل به انتخاب سرمایهگذاریهای کمریسک و پایدار داشته باشند، در حالی که برخی دیگر ممکن است به دنبال فرصتهای پرریسکتر و با پتانسیل بازده بالاتر باشند. این انتخابها به عوامل مختلفی بستگی دارد، از جمله اهداف مالی، افق زمانی سرمایهگذاری و میزان تحمل ریسک سرمایهگذار. به همین دلیل، شناخت ریسکهای مختلف و بازدههای مرتبط با هر نوع سرمایهگذاری میتواند به سرمایهگذاران در تعیین استراتژیهای مناسب و مدیریت پرتفوی کمک کند.

در نهایت، رابطه بین ریسک و بازده نه تنها در حوزه سرمایهگذاری، بلکه در تمامی جوانب زندگی مالی انسانها اهمیت دارد. درک این رابطه میتواند به افراد کمک کند تا با آگاهی بیشتری به برنامهریزی مالی و تصمیمگیری در مورد آینده خود بپردازند. به همین دلیل، در این مطلب به بررسی عمیقتری از این دو مفهوم پرداخته و راهکارهای مؤثری برای مدیریت ریسک و بهینهسازی بازده ارائه خواهیم داد.

تعریف ریسک و مفهوم آن در سرمایهگذاری

شاید شما نیز عبارات مانند «این سرمایهگذاری ریسک بالایی دارد» یا «سود این سرمایهگذاری تضمینی است» را شنیده باشید. اما تعریف دقیق ریسک چیست و چگونه میتوان آن را اندازهگیری کرد؟ پیش از اینکه به یک تعریف رسمی از ریسک بپردازیم و مقدار عددی آن را محاسبه کنیم، مثالی را بررسی میکنیم. این مثال شامل مقایسه بین سرمایهگذاری در یک مغازه ثابت و تجارت آنلاین است.

افرادی که دیدگاه بلندمدت دارند، بخشی از درآمد خود را برای آینده پسانداز میکنند. بهعنوان مثال، ممکن است بخواهند ماهانه 20 درصد از درآمد خود را در یک حساب پسانداز جداگانه قرار دهند تا پس از مدتی بتوانند هزینههای سفر به یک کشور خارجی را تأمین کنند. معمولاً وقتی پسانداز آنها افزایش مییابد، به فکر سرمایهگذاری برای افزایش درآمد میافتند و با سود حاصل از این سرمایهگذاری سریعتر به هدف خود دست یابند. اما یک دلیل وجود دارد که باعث میشود ما هر نوع سرمایهگذاری را به سادگی نپذیریم: ترس از دست دادن تمام یا بخشی از سرمایهمان. در این حالت، ما از مقدار ریسک و بازده (Risk and Return) هر سرمایهگذاری آگاهی نداریم. یعنی ممکن است ندانیم از این سرمایهگذاری چه مقدار سود به دست خواهیم آورد یا چقدر احتمال دارد که ضرر کنیم.

اجازه دهید مثالی دیگر بررسی کنیم. این مثال شامل مقایسه بین درآمد ثابت از یک شغل دولتی و درآمد ناپایدار از کارآفرینی است. وقتی شما در یک شغل دولتی فعالیت میکنید، اطمینان دارید که در زمان مقرر مبلغ مشخصی به حساب شما واریز میشود. اما اگر در حوزه کارآفرینی مشغول به فعالیت باشید، ممکن است در یک ماه درآمدتان به چند برابر حقوق ثابت برسد، اما در برخی ماهها ممکن است هیچ درآمدی نداشته باشید. در این حالت، درآمد بالقوه شما میتواند بسیار بیشتر باشد، اما اطمینان شما برای کسب این درآمد کمتر است. به همین دلیل میگوییم که با وجود پتانسیل بازدهی بیشتر، ریسک کارآفرینی بیشتر از شغل ثابت است.

انواع ریسک در سرمایهگذاری

در دنیای سرمایهگذاری، مفهوم ریسک اهمیت ویژهای دارد. ریسک به معنای عدم قطعیت و احتمال ضرر در سرمایهگذاریهاست. به طور کلی، ریسکها به دو دسته اصلی تقسیم میشوند: ریسک سیستماتیک و ریسک غیرسیستماتیک. بیایید هرکدام را با هم بررسی کنیم.

ریسک سیستماتیک

ریسک سیستماتیک به عدم قطعیتهایی اشاره دارد که بر کل بازار تأثیر میگذارد. این نوع ریسک به عوامل بزرگی مانند تغییرات اقتصادی، سیاسی یا اجتماعی بستگی دارد. مثلاً وقتی نرخ ارز تغییر میکند یا یک انتخابات مهم در حال برگزاری است، این مسائل میتوانند روی همه صنایع و بازارها اثر بگذارند. به همین خاطر، به ریسک سیستماتیک «ریسک عام» یا «ریسک غیرقابل تنوع» هم میگویند. چون نمیتوانید با خرید سهامهای مختلف این نوع ریسک را کم کنید.

برای مثال، فرض کنید که شما میخواهید در بازار املاک سرمایهگذاری کنید. اگر در این بازار، نوسانات اقتصادی شدید باشد، حتی اگر شما فقط در یک پروژه خوب سرمایهگذاری کنید، باز هم تحت تأثیر شرایط کلی قرار خواهید گرفت. این یعنی نمیتوانید با سرمایهگذاری در پروژههای مختلف، از ریسک عمومی موجود در بازار در امان بمانید.

ریسک غیرسیستماتیک

بر خلاف دسته قبلی، ریسک غیرسیستماتیک به عدم قطعیتهایی اشاره دارد که مختص یک صنعت یا شرکتی خاص است. مثلاً فرض کنید شما سهام یک شرکت خودروسازی مثل ایرانخودرو را دارید. حالا ممکن است خبری از اعتصاب کارگران این شرکت منتشر شود. این اتفاق میتواند به شدت بر روی ارزش سهام شما تأثیر بگذارد. این نوع ریسک به عنوان «ریسک خاص» شناخته میشود.

برای کاهش این نوع ریسک، شما میتوانید سبد سرمایهگذاری خود را متنوع کنید. به عبارت دیگر، به جای اینکه فقط در یک صنعت سرمایهگذاری کنید، بهتر است در صنایع و شرکتهای مختلف سرمایهگذاری کنید. مثلاً اگر به این نتیجه برسید که بازار قطعات خودرو ممکن است در آینده دچار مشکل شود، میتوانید در شرکتهای پتروشیمی که صادرات دارند نیز سرمایهگذاری کنید. با این کار، اگر یکی از صنایع دچار مشکل شد، دیگر صنایع میتوانند این ریسک را جبران کنند.

ریسک: دوست یا دشمن سرمایهگذاری؟

سود در بازار سهام به دلیل نوسانات قیمت به دست میآید. سرمایهگذاران همواره در انتظار کاهش قیمت یک سهم هستند تا بتوانند آن را به قیمت پایینتری بخرند و سپس در زمان افزایش قیمت آن را بفروشند. این روند خرید و فروش بر اساس تغییرات قیمت، قلب فعالیتهای بورس را تشکیل میدهد. اگر این نوسانات وجود نداشت، قطعاً بازار سهام جذابیت کمتری برای سرمایهگذاری داشت. با این حال، نوسانات قیمت همواره با خود ریسک به همراه دارد؛ چرا که هیچکس نمیتواند بهطور قطع پیشبینی کند که آیا قیمت یک سهم افزایش خواهد یافت یا کاهش. هرچه این نوسانات بیشتر باشد، عدمقطعیت و به تبع آن، ریسک سرمایهگذاری افزایش مییابد. اما در این نوسانها، به همان اندازه که ممکن است ضرر کنیم، انتظار داریم که سودهای کلانی نیز به دست آوریم.

بدون نوسانات قیمت، بازار سهام نمیتوانست به منبع سودآوری تبدیل شود. با ارتقاء دانش و مهارتهای سرمایهگذاری، ورود به بازارهای پرریسک میتواند به ایجاد سودهای جذاب منجر شود. معمولاً سرمایهگذاران فقط درصد کمی از داراییهای خود، مثلاً ۱۰ درصد، را در بازارهای پرریسک قرار میدهند تا بتوانند ریسک را مدیریت کنند.

مدیریت در بازار

قبل از هر سرمایهگذاری، شما میتوانید ریسک و بازده مورد انتظار را محاسبه کنید. سرمایهگذاری منطقی، آن است که با مقدار سود مشخص، ریسک کمتری داشته باشد یا با ریسک مشخص، سود بیشتری به دست آورد. هدف از سرمایهگذاری، به حداکثر رساندن سود مورد انتظار با یک سطح معین از ریسک یا حداقل کردن ریسک با یک سطح مشخص از بازده است. بنابراین، تصمیمگیری منطقی از مقایسه «ریسک و بازده» دو یا چند سرمایهگذاری به دست میآید. به عنوان مثال، اگر به شما بگویند که یک سهم با ریسک ۵ درصد، سود ۲ درصدی به همراه دارد، نمیتوانید به سادگی در مورد آن قضاوت کنید. اما اگر دو سهم زیر را بررسی کنید، تصمیمگیری آسانتر خواهد بود:

- سهم A: ریسک ۴ درصد، بازده ۳ درصد

- سهم B: ریسک ۵ درصد، بازده ۳ درصد

در اینجا، سهم A گزینه بهتری به نظر میرسد؛ زیرا با بازده یکسان، ریسک کمتری دارد. همینطور اگر دو سهم با ریسک یکسان، بازدههای متفاوتی داشته باشند، میتوانید تصمیم بهتری بگیرید.

در نهایت، هدف سرمایهگذاری این است که با ریسک معین، حداکثر سود ممکن را به دست آورید یا با سود ثابت، حداقل ریسک را تجربه کنید.

دو روش برای محاسبه ریسک و بازده

برای سنجش ریسک و بازده، دو روش اصلی وجود دارد: روش تاریخی و روش احتمالی.

روش تاریخی به ما این امکان را میدهد که با بررسی دادههای گذشته یک سرمایهگذاری، ارزیابی کنیم که چه مقدار ریسک و بازدهی میتوانیم انتظار داشته باشیم. به عنوان مثال، اگر بگوییم که یک شرکت فناوری میتواند ۱۵۰۰ درصد سود داشته باشد اما ریسک آن بالا است، این ادعا بر اساس عملکرد گذشته آن شرکت و روندهای بازار شکل گرفته است. اما باید به یاد داشت که تاریخ همیشه تکرار نمیشود. آیا واقعاً میتوان به این اعتماد کرد که شرایط بازار در آینده شبیه به گذشته خواهد بود؟ برای مثال، ممکن است شرکتی که شما در حال سرمایهگذاری روی آن هستید، در واقع یکی از شرکتهای شکستخورده گذشته باشد.

به همین دلیل، برخی سرمایهگذاران ترجیح میدهند به جای اتکا به تاریخ، آینده را پیشبینی کنند. برای مثال، آنها به تحلیل روندهای جاری بازار و موفقیتهای شرکتهای مشابه میپردازند، وضعیت فعلی پروژهها را ارزیابی میکنند، پیشبینیهای منطقی از شرایط آینده انجام میدهند و در نهایت با محاسبه احتمال هر رویداد، ریسک و بازده را تخمین میزنند. این روش نیازمند توان تحلیلی و دانش کافی از صنعت مورد نظر است.

محاسبه ریسک و بازده تاریخی

روش تاریخی بسیار ساده و قابل دسترس است و هر فردی میتواند از عهده آن برآید. هر چه دادههای تحلیلی بیشتری در اختیار داشته باشیم، تخمین ریسک و بازده نیز دقیقتر خواهد بود. فرض کنید که یک سرمایهگذاری، مثلاً یک شرکت نوپا در زمینه انرژیهای تجدیدپذیر، در چهار سال گذشته چنین بازدهی داشته است:

• سال اول: ۵۰ درصد

• سال دوم: ۷۰ درصد

• سال سوم: منفی ۲۰ درصد

• سال چهارم: ۱۰۰ درصد

اکنون سؤال این است: آیا بازده انتظاری از این شرکت با توجه به ریسک آن توجیهپذیر است؟ فرض کنید که این بازدهها با در نظر گرفتن نرخ تورم محاسبه شدهاند.

بازده انتظاری

محاسبه بازده انتظاری کار سختی نیست. کافی است که بازدهی سالانه را حساب کنیم و میانگین بگیریم. یعنی تمام بازدهها را با هم جمع میکنیم و سپس به تعداد سالها تقسیم میکنیم.

به عنوان مثال، اگر در یک سرمایهگذاری میانگین بازده ۲.۷۵ درصد به دست آید، این نشاندهنده بازده انتظاری ما است. هرچه تعداد دادهها بیشتر باشد، دقت تخمین ما بهتر میشود. اما بهتر است از دادههای خیلی قدیمی استفاده نکنیم، چون شرایط امروز با گذشته قابل مقایسه نیست. به عنوان نمونه، ممکن است یک سهم مثل سهام «پتروشیمی» در سالهای مختلف بازدههای متفاوتی داشته باشد. اگر تمام سالهای گذشته را در محاسبات در نظر بگیریم، ممکن است تصویر دقیقی از وضعیت فعلی ارائه ندهد. به همین دلیل، انتخاب درست زمان و تعداد دادهها میتواند به ما در تخمین دقیقتر ریسک و بازده کمک کند.

ریسک سرمایهگذاری

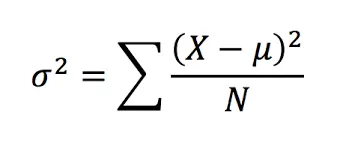

محاسبه ریسک به معنای اندازهگیری نوسانات قیمت است. در آمار، برای این کار از مفهومی به نام واریانس استفاده میشود. نگران نباشید، محاسبات این مفاهیم خیلی ساده است و فقط نیاز به جمع، تفریق، ضرب و تقسیم دارد.

با محسابه جذر عدد بدست آمده، میتوانیم بفهمیم که ریسک یک سرمایهگذاری مشخص چه مقدار است. به عنوان مثال، ممکن است به این نتیجه برسیم که ریسک این سرمایهگذاری ۶.۸۴ درصد است. اما هنوز نمیدانیم که آیا این عدد خوب است یا نه!

ریسک به ازای هر واحد بازده

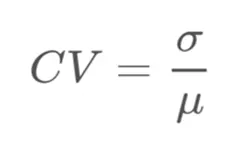

اگر برای چند سهم مختلف ریسک و بازده را محاسبه کنیم، میتوانیم بفهمیم کدام سهم بهتر است. سهمی که ریسک کمتری دارد و بازدهی بیشتری ارائه میدهد، معمولاً انتخاب بهتری است. یکی از معیارهای مهم در این زمینه، نسبت «ریسک به ازای هر واحد بازده» یا CV است. این نسبت از تقسیم مقدار ریسک بر بازده انتظاری به دست میآید.

با استفاده از این نسبت میتوانیم ارزیابی کنیم که آیا ریسک یک سهم منطقی است یا خیر. اگر CV بیشتر از یک باشد، به این معنی است که نوسانات سهم بیشتر از بازده آن است. بنابراین، ریسک این سهم بالا است. اگر مقدار CV کمتر از یک باشد، نشاندهنده این است که سهم مطمئنتری داریم.

ریسک و بازده احتمالی

محاسبه ریسک و بازده احتمالی هم مانند روش تاریخی است. این بار نیز از میانگین برای بازده و از واریانس برای ریسک استفاده میکنیم. اما بزرگترین چالش این است که پیشبینی کنیم در آینده چه اتفاقاتی ممکن است بیفتد، چه قدر احتمال وقوع آنها وجود دارد و اگر این اتفاقات بیفتند، چقدر سود یا ضرر خواهیم کرد.

این نکته مهم است که در بازارهای مالی همیشه عدم قطعیت وجود دارد. به عنوان مثال، شاید یک جنگ یا بحران اقتصادی به ناگهانی رخ دهد و تمام تحلیلهای ما را بیمعنا کند. هیچکس نمیتواند به طور دقیق پیشبینی کند که چه چیزهایی ممکن است در آینده رخ دهند.

در نهایت، انتخاب میزان ریسک و بازده بستگی به شخصیت شما، مقدار سرمایه، شرایط بازار و تصمیمات شخصی دارد. اگر ریسک و بازده به دقت محاسبه شوند، میتوان حتی از بدترین شرایط بازار بهرهبرداری کرد و سود خوبی کسب کرد. اما باید به یاد داشته باشید که پیشبینی دقیق ریسک و بازده تقریباً غیرممکن است، زیرا هیچکس از آینده خبر ندارد.